Dottori Commercialisti - Consulenti del Lavoro

Il perimetro di applicazione.

In base a quanto previsto dall’articolo 12-ter del Decreto-legge 84/2025, coloro che hanno applicato gli ISA e che hanno aderito al Concordato Preventivo Biennale 2025-2026 entro il 30 settembre 2025 possono adottare il regime di ravvedimento speciale versando le imposte sostitutive sia delle imposte sui redditi e delle relative addizionali sia dell’Irap. L’adesione, inoltre, è prevista per coloro che hanno dichiarato una causa di esclusione dagli ISA legata al Covid-19, oppure hanno segnalato condizioni di non normale svolgimento dell’attività (art. 9-bis, co. 6, lett. a), decreto-legge 50/2017) o, ancora, hanno esercitato più attività di impresa non rientranti nello stesso ISA, con ricavi delle attività “secondarie” superiori al 30% del totale. L’Agenzia delle Entrate con il Provvedimento n. 350617 dello scorso 19 settembre ha stabilito termini e modalità di comunicazione delle opzioni.

Come si calcola la base imponibile.

La base imponibile dell’imposta sostitutiva delle imposte sui redditi e delle relative addizionali è data dalla differenza tra il reddito d’impresa o di lavoro autonomo già dichiarato e lo stesso reddito incrementato in base al punteggio ISA: +5% (ISA 10), +10% (8–9,99), +20% (6–7,99), +30% (4–5,99), +40% (3–3,99), +50% (inferiore a 3). Per l’IRAP il criterio è analogo, confrontando la produzione netta dichiarata con quella aumentata delle stesse percentuali; l’aliquota IRAP è fissata al 3,9%.

Le aliquote dell’imposta sostitutiva per 2019, 2022 e 2023 sono: 10% con ISA ≥ 8, 12% con ISA ≥ 6 e < 8, 15% con ISA < 6. Per 2020 e 2021 tali imposte sono ridotte del 30% per l’emergenza Covid-19.

Come suddetto, la norma ammette al ravvedimento anche i contribuenti con ricavi/compensi fino a 5.164.569 euro che hanno indicato cause di esclusione dagli ISA (pandemia, non normale svolgimento dell’attività o multiattività). In questi casi:

- redditi (e addizionali): base imponibile pari alla differenza tra il reddito dichiarato e il reddito aumentato del 25%; l’imposta sostitutiva si calcola applicando all’incremento l’aliquota del 12,5%;

- IRAP: base imponibile determinata allo stesso modo sulla produzione netta, aumentata del 25%; aliquota 3,9% sull’incremento.

Versamento dal 1° gennaio al 15 marzo 2026.

Il pagamento dell’imposta sostitutiva va effettuato in unica soluzione tra il 1° gennaio e il 15 marzo 2026, oppure a rate fino a un massimo di 10 rate mensili: la prima deve essere comunque versata nello stesso periodo (1° gennaio–15 marzo 2026), mentre le rate successive sono maggiorate degli interessi legali a decorrere dal 15 marzo 2026. In caso di rateizzazione, l’opzione si perfeziona con il versamento integrale di tutte le rate; tuttavia, il ritardo nel pagamento di una rata diversa dalla prima non determina decadenza, purché la rata venga saldata entro la scadenza di quella successiva.

Gli effetti del pagamento.

Con il versamento in un’unica soluzione, ovvero della prima rata, per l’annualità oggetto di sanatoria sono impedite le rettifiche del reddito d’impresa o di lavoro autonomo di cui all’articolo 39 del decreto del Presidente della repubblica n. 600 del 1973, nonché le rettifiche analitiche rilevanti ai fini dell’imposta sul valore aggiunto di cui all’articolo 54, secondo comma, secondo periodo, del decreto del Presidente della Repubblica n. 633 del 1972.

Il ravvedimento non si perfeziona se il pagamento, in unica soluzione o della prima rata delle imposte sostitutive, avviene dopo la notifica di:

- processi verbali di constatazione (PVC);

- schemi di atto di accertamento (art. 6-bis, L. 212/2000);

- atti di recupero di crediti inesistenti.

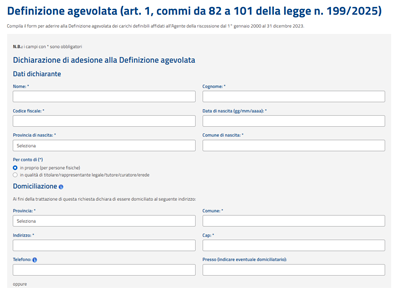

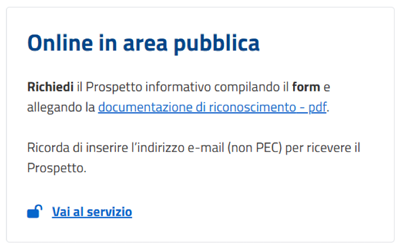

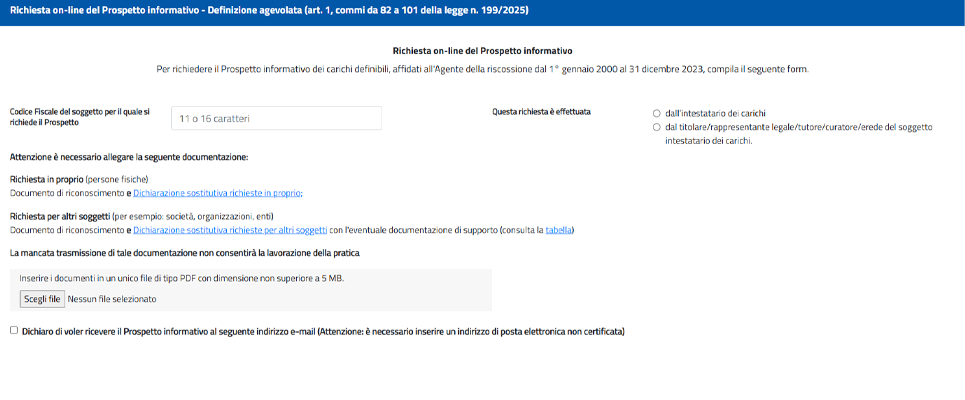

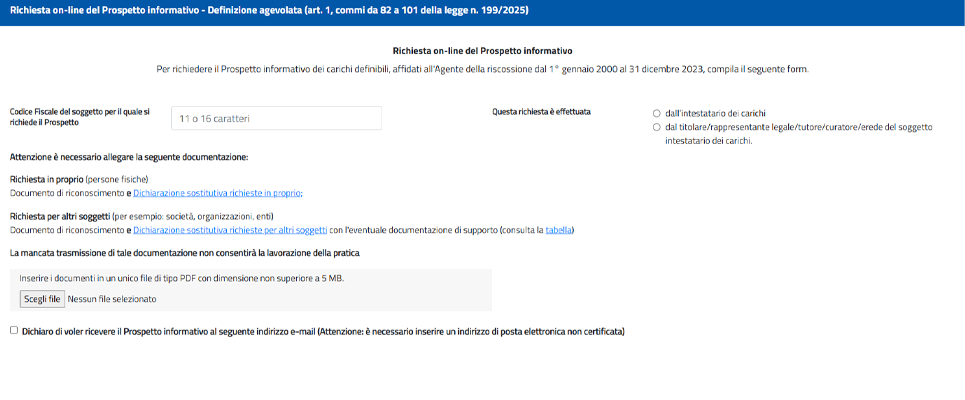

Prospetti del ravvedimento speciale nel cassetto fiscale

Per agevolare il contribuente si ricorda che l’Agenzia delle Entrate ha reso disponibili, direttamente nel cassetto fiscale dei contribuenti, i prospetti dedicati al nuovo ravvedimento speciale. I documenti comprendono i prospetti di dettaglio per ciascun anno d’imposta interessato dal ravvedimento speciale, con l’indicazione della base imponibile incrementata, delle aliquote differenziate in base al punteggio ISA e il calcolo complessivo dell’imposta sostitutiva dovuta e la scheda di sintesi che riassume la disciplina del CPB.